1 dic – Il governo olandese e quello tedesco prepararono piani di emergenza per tornare alle loro monete nazionali, quando stava cominciando la crisi dell’euro. Questi piani restano ancora validi.

Il Ministro delle finanze olandese preparò un piano per affrontare uno scenario nel quale l’Olanda avrebbe potuto tornare ad utilizzare la sua precedente valuta, il guilder. ll governo olandese organizzò dei meeting con squadre di esperti di affari legali, economici ed esteri per discutere la possibilità di reintrodurre il guilder olandese, all’inizio del 2012. Il ministro delle finanze olandese ha anche confermato che contemporaneamente una discussione su questo possibile scenario era in corso anche in Germania.

In quel periodo l’euro era in crisi, la Grecia era sul baratro e sembrava che stesse per lasciare o per essere cacciata dall’euro e la crisi del debito scuoteva duramente anche la Spagna e l’Italia. Il Primo Ministro greco Georgios Papandreou e la sua controparte italiana Silvio Berlusconi si erano dimessi e si percepivano i sintomi per cui la crisi del debito dell’euro-zona avrebbe potuto uscire fuori controllo – con un possibile effetto domino e il rischio di crollo per l’intero sistema.

Tutta questa storia è venuta alla luce per un documentario trasmesso dalla TV martedì scorso. Dopo di che questi rumours sono stati confermati (giovedì) dall’attuale ministro delle finanze olandese, Jeroen Dijsselbloem, e dall’attuale presidente dei Ministeri delle Finanze dell’eurogruppo, in una intervista rilasciata alla televisione per EU Observer e per Bloomberg.

“E’ vero che [il ministro delle] finanze e che il governo si prepararono per il peggiore degli scenari”, ha detto Dijsselbloem.

“I capi di Governo, incluso il governo olandese, lo hanno sempre detto: vogliamo che i paesi della euro-zona restino uniti. Ma [il governo olandese] si è anche domandato: cosa succederebbe se non ce la facessero ? e si è preparato a questa evenienza.”

Mentre Dijsselbloem ha detto che ora non c’è più nessun bisogno di mantenere il “segreto” su questi piani, queste discussioni, all’epoca, furono tenute in segreto per evitare di spargere panico sui mercati finanziari.

Quando è stato chiesto a Dijsselbloem di parlare del progetto tedesco, ha detto di non sapere se il governo di quel paese avesse avviato un progetto analogo.

Comunque, Jan Kees de Jager, Ministro delle finanze da febbraio 2010 a novembre 2012, ha riconosciuto che un team gli specialisti-esperti di affari legali, economici ed esteri spesso si incontrava nel suo ministero di venerdì pomeriggio per discutere sui possibili scenari.

Il fatto che in Europa siano stati discussi i diversi possibili scenari fu una cosa che certi paesi trovarono piuttosto spaventosa ma, abbastanza sorprendentemente, non tutti i paesi fecero la stessa cosa ” ha detto De Jager nel documentario televisivo.

“Siamo stati uno dei pochi paesi, insieme alla Germania, ed avevamo anche una squadra congiunta per parlare di scenari, Germania-Olanda “.

Quando l’Observer UE ha chiesto anche alla Germania di confermare queste voci, il Ministero delle Finanze tedesco non ha negato ufficialmente di aver elaborato questi piani, ma ha semplicemente detto : ” Noi e i nostri partner della zona euro, tra cui i Paesi Bassi, eravamo e siamo determinati a fare tutto il possibile per prevenire qualsiasi rottura della zona euro.”

Questa è una vera rivelazione. A quel tempo il Ministro delle Finanze tedesco, Wolfgang Schauble, aveva detto che l’euro avrebbe potuto sopravvivere anche senza la Grecia. Ma che avrebbe potuto sopravvivere senza l’Olanda è tutta un’altra cosa.

Un Euro senza l’Olanda e soprattutto senza la Germania è attualmente inconcepibile. De Jager afferma anche che altri paesi trovarono che la prospettiva di una disgregazione dell’euro fosse una cosa spaventosa. Tanto che misero la testa sotto la sabbia piuttosto che affrontare la situazione di petto, sembra che non siano stati preparati piani di emergenza nei paesi, denominati purtroppo, PIIGS – Portogallo, Irlanda, Italia, Grecia e Spagna.

Bisogna chiedersi se questi piani sarebbero stati resi pubblici, se questo documentario televisivo non avesse costretto il governo olandese a dare una confermare alle sue affermazioni.

E ‘interessante notare che in questi due paesi, Germania e Paesi Bassi, la cittadinanza è stata in prima linea nella richiesta del movimento di rimpatrio dell’oro, che attualmente percorrere tutta Europa – anche il secondo partito in Francia questa settimana è entrato nella mischia.

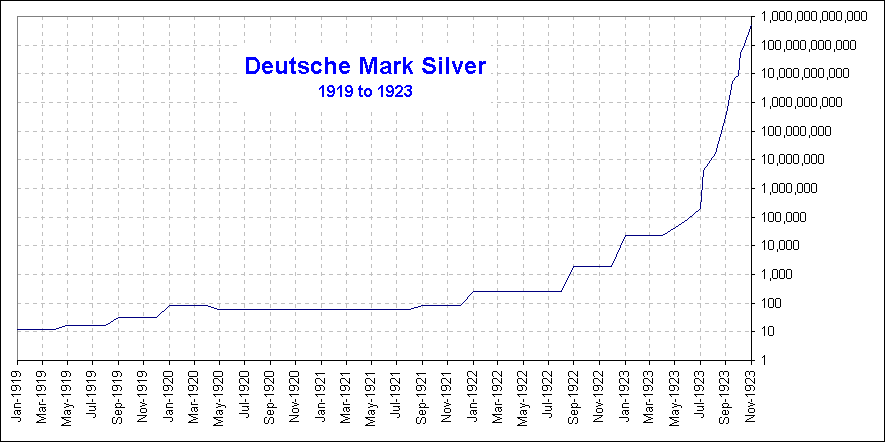

In un clima in cui si è persa fiducia nelle valute fiat, qualsiasi ritorno ad un fiat-fiorino o ad un fiat-marco sarebbe rischioso in mancanza della fiducia che può dare invece il supporto delle riserve auree.

Nonostante l’implicazione per cui mantenere il segreto su questo argomento non è più necessario, perché l’Europa ha superato il peggio, crediamo che il rimpatrio del 20% dell’oro sovrano olandese dagli Stati Uniti indichi che gli olandesi si stanno ancora, saggiamente, preparando al peggio – sia che si tratti di una crisi dell’euro o addirittura di una crisi del dollaro o di una crisi monetaria internazionale.

Il loro motivo dichiarato, che chiede il ritorno di 122 tonnellate di oro sul suolo olandese , serve ad infondere la fiducia del pubblico nella banca centrale olandese.

La prospettiva di un dissolvimento dell’euro è spaventosa ma sembra che la maggior parte delle nazioni dell’Eurozona si siano preparate malamente a questo evento e anzi siano del tutto impreparate.

Come sempre, consigliamo agli investitori di agire come agisce la loro banca centrale, chiedendo di farsi consegnare i propri lingotti o di tenere oro e argento in cassaforte, possibilmente chiuso e custodito in giurisdizioni più sicure come la Svizzera o Singapore.

Per investitori e risparmiatori che attualmente utilizzano l’euro, si pone una domanda importante: Avete un piano di emergenza in caso di fallimento dell’euro?

O meglio, per tutti gli investitori e i risparmiatori che utilizzano altre valute fiat di qualsiasi nazione, si pone una importante domanda: Avete un piano di emergenza in caso di fallimento della valuta in cui avete investito?

Mentre per le nazioni della periferia europea i rischi di un ritorno alle loro monete nazionali e di una svalutazione sono diminuiti – certi altri rischi restano.

Il rischio è che i singoli governi nazionali possano scegliere di prendere questa strada, piuttosto che dover sopportare gli effetti di un crollo deflazionistico e quelli della depressione economica. Ma la stessa cosa potrebbe anche accadere per contagio o per un evento sistemico come il fallimento di una grande banca europea – una Lehman Brothers – che produrrebbe un effetto domino con il disfacimento di uno Stato membro dalla Unione Monetaria.

Ma il disfacimento dell’euro potrebbe anche avvenire qualora il popolo tedesco o i suoi politici decissero che non vale più la pena salvare il progetto monetario europeo e se decidessero di scegliere di tornare al marco tedesco.

In questo caso tutte le nazioni indebitate in modo più significativo, i cosiddetti PIIGS e non PIIGS, come il Giappone, il Regno Unito e gli Stati Uniti sarebbero a rischio di svalutazioni monetarie.

Ci sarebbero così delle svalutazioni monetarie competitive e l’abbattimento del valore di alcune valute per ottenere dei vantaggi competitivi e comincerebbe una guerra delle monete che produrrebbe seri rischi per la stabilità a lungo termine e per la prosperità di tutte le democrazie del mondo, nonché delle finanze e dei risparmi della gente comune che vive in tutti i paesi.

fonte comedonchisciotte.org e l’autore della traduzione Bosque Primario.